大而不倒 Too Big to Fail(2011)

又名: 大到不能倒 / Demasiado Grande Para Falhar / Grande Demais para Quebrar

导演: 柯蒂斯·汉森

编剧: 皮特·古尔德 安德鲁·罗斯·索尔金

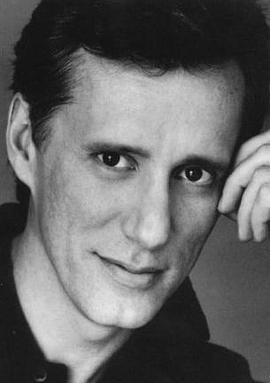

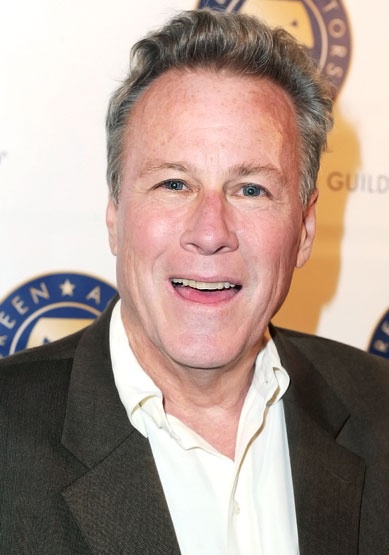

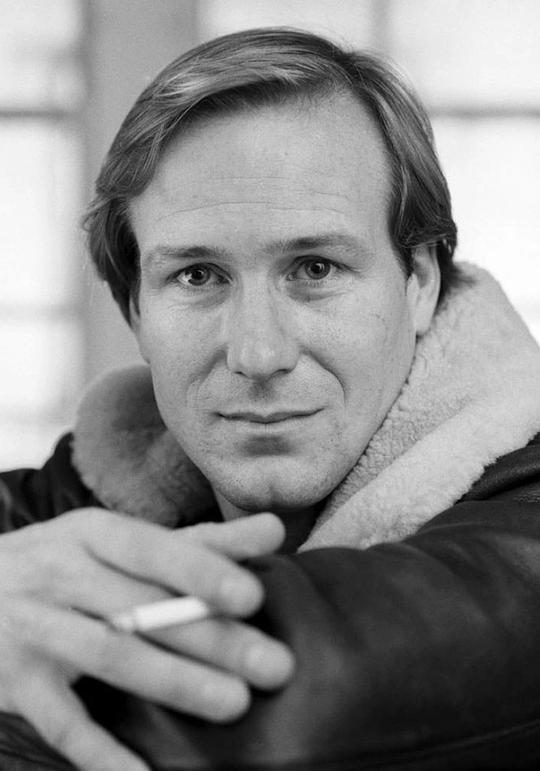

主演: 詹姆斯·伍兹 约翰·赫德 威廉·赫特 艾米·卡尔森 托弗·戈瑞斯 辛西娅·尼克松 凯西·贝克 爱德华·阿斯纳 保罗·吉亚玛提 蔡斯·凯利 托尼·夏尔赫布 阿亚德·阿赫塔 Beau Baxter Ben Livingston Erin Burnett

制片国家/地区: 美国

上映日期: 2011-05-23(美国)

片长: 99分钟 IMDb: tt1742683 豆瓣评分:8.3 下载地址:迅雷下载

简介:

- 影片讲述了于2008年爆发的全球金融危机,以美国财政部长汉克·保尔森(威廉·赫特 William Hurt饰)为主要线索,记录了在几周之内决定全球最大经济体命运的权力人物的决策与行动。为拯救全球经济,摆脱金融困境,不仅保尔森倾尽全力,美联储主席本·伯南克(保罗·吉亚玛提 Paul Giamatti饰)、纽约联邦储备银行行长蒂姆·盖特纳等人也动用了自己的私人关系和渠道。除此之外,沃伦·巴菲特(爱德华·阿斯纳 Edward Asner饰)、投资银行家、英国监管机构以及几乎所有的国会议员都参与到了这场没有硝烟的金融大战中。

演员:

影评:

- 在这部电影上映之前,关于2008年金融危机最有名的电影大概是马特·戴蒙主创的纪录片《监守自盗》(文末有影评链接)。而我们知道文艺界人士通常是持左翼政治观点的,《监守自盗》没有采访到金融风暴中心的人物,从对外围人物的一系列采访和自身的推理,得出了这么几点立场:

1. 监管缺失。

2. 华尔街贪婪,不合理的高薪。

3. 保尔森先让雷曼破产又救AIG并且向银行注资有猫腻。

4. 奥巴马的金融班子仍然是搞金融危机的这批人。

5. 评级机构和学者与金融业界的利益冲突问题。

非常明显的左翼观点。对于第1点的争执没有定论,甚至有观点认为是“监管过多”才导致了金融危机,核心是美联储的法定利率扭曲了市场,造成了过热和泡沫,应该由市场决定利率,再加上美国政府给两房兜底,让放贷者更加肆无忌惮。第2点和第5点是老生常谈,我在《监守自盗》的评论里已经谈过这一点。

剩下的第3点和第4点实质上是一个问题:美国财政部和联储的这帮人,到底是不是好鸟?在这第一点上,由纽约时报专栏作家索尔金的畅销书《大而不倒》(Too big to fail,意思是太大了而不能倒闭)及其改编的同名电影给出了争锋相对的观点,它详细讲述了从雷曼兄弟倒闭到7000亿救市计划中,以布什政府的财政部长保尔森为核心的金融班子是如何决策和力图挽救金融危机的。我不知道这有多少纪实,有多少戏说,但是至少情节环环相扣,逻辑自洽,还是颇有说服力的。毕竟,金融危机本身对华尔街本身和当局都并无好处。

<图片6>

这篇文章不能算一篇影评。由于片中情节紧凑,涉及不少专业细节,这篇文章更像是一个详细的剧情推演,来帮助你理解。那就让我们来看看,从当局的角度,这场危机是怎样演变的:

陷入困境的雷曼兄弟在寻求帮助,保尔森帮着牵线了巴菲特,而雷曼CEO迪克·富尔德嫌巴菲特狮子大开口而没有同意,因为还有潜在买家韩国人、美国银行和英国的巴克莱。不久之后他就会后悔这是多么错误的决定。

<图片3>

<图片2>

美联储提供了300亿美元的担保让摩根大通收购了贝尔斯登,后来房地美和房乐美又陷入困境,这事关无数普通人的房子和中俄等国的投资利益,当局将两房国有化。保尔森和美联储主席伯南克(相当于美国央行行长)以及纽约联储主席盖特纳为了避免留下当局会接管一切的印象,决定不再直接出资帮助雷曼,只负责敦促和牵线其他机构对雷曼的收购或帮助。保尔森甚至召集了高盛、摩根大通、摩根斯坦利、花旗、美林的CEO要求他们兜底拯救雷曼。

<图片1>

而富尔德把韩国人当傻子,想让他们把房地产贷款的不良贷款也一起买了,又毁掉了和韩国人的生意。自顾不暇的美林抢先和美国银行完成了并购,最后关头英国监管部门又否决了巴克莱收购雷曼的申请。保尔森让SEC(美国证监会)主席出面暗示让雷曼申请破产。其原因是避免留下“用纳税人的钱买华尔街的单”的印象,而《监守自盗》则揣测这是甩包袱坑害雷曼的投资者们。雷曼破产引发的恐慌果然巨大,仅存的投行高盛和摩根斯坦利都面临着巨大的撤资和空头压力。这时候为次贷过度投保的AIG濒临绝境,AIG作为美国最大的保险公司包含着无数诸如退休金之类的资产,是too big to fail的,同时市场恐慌让信贷停滞,甚至连财务健康的传统企业GE都面临筹资困难,并连带了国际上的紧张反应。

<图片4>

保尔森和伯南克一个苦求一个恐吓,想让国会批准只有3页的7000亿购买银行有毒资产的预算,但最后还是被众议院否决。对破产边缘的两大投行,盖特纳让他们和商业银行合并,转为商业银行公司,尽管这样会让这些投行不再是中介机构而成为大财团。但摩根大通不肯买摩根斯坦利,花旗也不肯买高盛,摩根斯坦利自行找到日本三菱,高盛则拿到了巴菲特的钱。

但这并不能解决市场恐慌和信贷停滞,同时保尔森的团队发现购入有毒资产效果太慢不能解决信贷停滞问题,于是只剩下直接注资给银行一种方案,让银行迅速把这些钱贷出去以激活信贷市场。因为这有“国有化”的嫌疑,本应极力避免,但这时也没有办法。在白宫的压力下,国会通过了注资方案,但保尔森还要说服银行们接受这笔救助资金。为了避免让被救的银行被视为即将垮台,保尔森要求主要的九大银行都必须接受注资,无论财务状况是否糟糕。银行们则恐惧当局会通过注资购入股份控制他们的运营,甚至限制他们的薪酬。为了安抚他们,保尔森许诺当局购入的股份将无投票权,联合了FDIC(美国存款保险公司),伯南克在此时再次恐吓,终于使九大银行就范。

<图片5>

终于有一个方案得以实行,信贷市场得以重振,各大银行也都在不久偿还了联邦政府的注资。

这就是《大而不倒》的角度的金融危机始末,看上去保尔森和盖特纳等人在此的确是鞠躬尽瘁,也解释了为什么让雷曼破产后来又出手救别的银行(《监守自盗》的第3点质疑)。而布什、奥巴马、麦凯恩等高级政客则是只会说几句简单道理的形象大使而已,这也是为什么奥巴马还得用盖特纳来当财长的原因(《监守自盗》的第4点质疑),因为只有这些人专业并且有经验,并且盖特纳在这场危机中表现出色。

<图片7>

这个故事的逻辑是自洽的,也符合各方的利益和动机。平心而论,《大而不倒》作为电视电影,艺术水准有限,一群电视演员的表演略浮夸,充满了电视剧腔。但是作为一部纪实电影,它称职地、紧凑地把原著中政府救市的过程反映到了荧幕上,可以作为《大空头》的续集来欣赏,来更加完整地了解这段并不久远的历史。

相关影评:

微信公众号:肥嘟嘟看电影(feidudumovie)

<图片8>

这是一部以2008年金融危机为背景,以美国财政部长汉克保尔森为主角,以华尔街和华盛顿各色要人为应对金融系统崩溃而斡旋并做出决策的故事。

主人公保尔森要解决全美乃至全世界金融体系崩溃的问题,他面对的烂摊子包括投行的鳄鱼CEO张着血喷大嘴吃肉上瘾,投资者信心像大笨象跌下悬崖一样拉不回来,国会像个精打细算的主妇一样斤斤计较任何事情都要问为什么,民众则都准备好了起义的工具随时要起来埋葬华尔街。这简直就是一部恐怖片。

面对困境,保尔森的起承转合是:起先市场持续走低,华盛顿就让雷曼破产,给公众信心,政府不会对华尔街手软;承接而来的是情况的进一步恶化,高盛撑不住了,摩根撑不住了,美国撑不住了;聪明的盖特纳想到了一个转机的办法,让银行合并,给市场信心,但鳄鱼不喜欢交朋友;于是乎他们只好继续跟银行贷款,用更大的资金激活疲弱的市场,终于解决了危机。这又是一部悬疑片,每个人都在问怎么办,每种传统的方法都相继失效。

在故事的高潮处,保尔森向众议院议长南希·佩洛西女士,深情地来了个天主教跪礼,法案一波三折最后通过了,银行家被关在一个屋子里研究政府给的钱要不要拿,这真的像是一出喜剧。

这部电视电影,是HBO电视台在2011年5月份播出的特别制作。

影片根据纽约时报首席记者及专栏作家安德鲁·索尔金(Andrew Ross Sorkin)的畅销书改编,这本书在2009年霸占非虚构类作品榜首六个月之久。作者本人在影片中也作为记者露了露脸。

修复系统

撞车不可怕,可怕的是没买保险就撞了。

信用卡刷爆不可怕,可怕的是信用透支上了黑名单。

金融危机不可怕,可怕的是在危机中丢了工作,丢了名声。出来混都知道,能处理危机,那才是能力。

股市交易的是公司红利,期货交易的是未来预期,这些天才的发明首先极大促进了商业文明,然后才满足了不同阶层的财富分配。显然有钱赚的地方,马上就会吸引来资本。

当投机资本入场交易的时候,风险才应运而生。

当金融市场不停被交易资金推动,被多空较量操纵的时候,这个天才的发明是否已经背离了最初的设计不得而知。现在可以肯定的是,当更聪明的游戏者设计了保护风险的衍生产品的时候,这已经不是一个依托实体经济的产业预测模型,而是一个可以自我运转的轮盘游戏了。

这个大轮盘公开摆在华尔街上开始赌博。

这里赌上了最聪明人类的大脑,这里赌上了人类未来的思想和创造力,这里还将继续赌下去,这里必然还会赌得更多更大。

每当有人情绪不好的时候,发生危机。

每当天气恶劣、地震海啸的时候,发生危机。

每当丑闻曝光、真相被揭露的时候,发生危机。

每当电脑死机、曼哈顿妓女罢工的时候,发生危机。

很多人一开始都想不通,为什么对风险产品进行保险,对保险进行再保险,这样完美的系统怎么还可能出现风险呢?

影片里保尔森给出的一种解释是,“傻逼的”保险公司AIG,无节制地给众多投行的有毒衍生品进行了承保,为的是收取管理费,那可是数十亿的钱啊。

所以一旦AIG破产,其他投保的银行也将同时跟随。那将绝对是一场灾难。

这个系统的基础是货币,而货币的本质,是信用。

说到信用,那就很简单了啊。一张信用卡刷爆了,用另一种的额度还上,另一张额度到期,用第三张补上,每次只要经济危机,办张新的信用卡就可以解决问题。

这张信用卡,大众用来贷款买房子,投行用来交易衍生品,保险公司用来为衍生品保值。大家都很欢乐,只要MARGIN CALL里面那个家伙没有计算出了真实情况。

这张信用卡,是这场危机的根源。

这张信用卡,也是解决这场危机的最终办法。

生活在一个金融系统高度发达的时代,我们可以感到非常幸福。

如果同时能满足如下几个条件,我们从出生开始就将衣食无忧:

1,有数家银行愿意办信用卡给我们,这些额度汇总起来够我们一生的消费。

2,银行间还款无手续费。以卡养卡,无忧无虑。

3,银行不会在有生之年收回授信额度。

事实上,第一个条件理论上已经具备,不完全统计国内现在有22家银行开展信用卡业务,信用卡产品有超过200个,虽然理论额度从1000到无限制,但实际上额度通常都可以达到10万。

第二个条件如今不存在,曾经有几家国有银行为了扩展业务搞过跨行还款免费,但很快叫停。

第三个条件很考验银行的智商,不管国内外,对于退休人员的信用卡发放,都慎之又慎。

介于后两条事实,我们没办法感谢银行,银行家。他们注定了不会是我们的衣食父母,无论银行系统怎样发达。

所以在残酷的现实里,我们要想享受银行体系的福利只能做这三种祈祷。

首先要去辛勤劳动,祈祷获取银行的授信。

然后祈祷各种网络支付系统更加发达,能通过各种繁琐的手续避免跨行还款的手续费。

最重要的是,我们要祈祷银行能持续扩大授信额度,以满足日益增长的通货膨胀需要。最最重要的是要祈祷银行不要在我们周转不灵的时候把我们放上黑名单。

很显然,银行不会那么仁慈。

即使一切顺利,一旦到了60岁生日的那一天,他们的系统也会突然冻结我们的授信额度,于是,我们在下一个还款日到来之前最好死去,否则只能去监狱了。

可以想象,这是必然发生的事情。

从哲学上讲,金融危机将是必然存在的。繁荣与萧条是统一体。

2008年这一次爆发的时候,我们首先就去追根溯源。

这一次我们发现了华尔街的贪婪。

贪婪的华尔街CEO们,鳄鱼一样,拿着数千万的高薪。这简直就等同于黑心的养卡公司,他们的高管拿着数以亿计的高薪,这些钱从哪里来?

这简直就等同于每笔信用卡消费,银行都要收取了比2%要高得多得多的还款手续费。如果不是这些手续费,我们只负担了我们花费的那部分债务,因为这些手续费,我们很快就会万劫不复,根本活不到把200张银行全办完的时候。现在唯一省心的是,我们根本不用考虑退休的时候授信额度会被银行锁定了。

这时候的华尔街高管们理直气壮,如果降低薪酬,哪怕是不继续增加薪酬,整个华尔街的创新能力就会下降,聪明的大脑就会停止金融产品的设计,美国,资本主义都将失去增长的动力。

不信,你试试?

华盛顿不敢试,谁也不敢试。

我们看到的结果是,当一个卡奴破产的时候,养卡公司黑心的商人绑架了银行,他们说,给他更多的贷款,这样他就能还上之前的贷款了。

银行明明知道这些黑心的商人只是为了收取更多的手续费,但有什么办法呢?

用我们社会主义的一句话:银行是公家的,工作是自己的。

华盛顿即使无计可施,也只好饮鸩止渴,这便是这场危机的解决。

总统干得好也就八年,财长当得好也是八年,危机发生的时候处理不好,才是人生的失败,才是一辈子的事情。

什么一劳永逸,治标治本?

地球什么时候真正和平过?何况一个金融系统。

真人秀

很难记得还有那部影片能有如此多的“现世真人”出现在影片中,而且还都是演员扮演的。有人甚至说这部影片是故事片中的纪录片,而另外两部讲金融危机的2011年奥斯卡最佳纪录片Inside job和迈克摩尔的Capitalism: A Love Story则被称为纪录片中的故事片。言下之意是,Too big to fall对危机的描述太纪实感,而另两部则太戏剧感。

即使是美国人,不关心金融领域的新闻,看这部影片也会对各种穿西装的男人一头雾水。(倒是美国观众能从电影里看到几个喜剧明星,只是不知道他们看到这些喜剧明星一本正经地解决金融危机是什么心情。)

“保尔森”和“伯南克”同时入围2011年艾美奖最佳男主角和最佳男配角提名是一件非常喜庆的事情,而“伯南克”还入围了金球最佳男配角,不过最后只拿到了个电影演员协会的最佳男配角奖。看完影片的观众会情不自禁的八卦,两位经常是那样一起吃饭的吗,多少经济决策是两位在吃饭时候商量出来的?

影片中对三位政治人物的刻画非常到位。

美联储主席,现实中每次公开演讲都会惊动市场的本·伯南克,讲话细声细气慢条斯理。

时任纽约储备银行行长的蒂莫西·盖特纳,年轻有为,洞察问题本质。

危机中的美国财政部长亨利·保尔森,秃顶,高大,坚毅,深邃。

威廉·赫特的饰演的保尔森的确可圈可点,大家很有幸能在电视上看到一位美国财长威胁投行高管收购雷曼的那股狠劲,被中国财政官员恐吓抛售国债时那种惊恐,忧虑危机夜不能寐起床扔掉安定药物时的坚定,向众议长行跪礼时候的君子坦荡荡。

有人甚至说,这部影片根本是保尔森的自传。但显然,保尔森本人不会同意这个说法,他的个人阅历要丰富得多的多。

在危机面前,连这位性格立体,身材高大的大Boss都那么无助,那么脆弱,观众无疑会十分入戏。而那些出动都是私人飞机,两个小时前还在千里之外,开口就是十来个亿的高管,相形之下要片面许多。

特别在银行高管们被召集进门开会时,每人一句的评论,更让观众替电视台捏了一把汗,这一不小心可是要吃官司的啊。倒是每句评论都很过瘾,以保尔森的旁白形式出现。

高盛CEO Lloyd Blankfein是个明星,虽然我曾是他老板,但他现在翅膀硬了。

摩根史丹利的CEO John Mack是个斗士,他以前总是喊着,让我们干掉谁吧。

美林证券CEO John Thain是个自私的家伙,也曾是跟我混出来的。

花旗的CEO Vikram Pandit,没人知道是他在搞花旗,还是花旗在搞他。

另一个让全世界观众都会眼前一亮的角色当然是沃伦巴菲特,出场不多,如同老顽童,但举手投足的淡定,和其他华盛顿华尔街人的慌张恰好形成了极具讽刺意味的反差。

姜还是老的辣,投资还是要谨慎啊。

对于危机,仁者见仁。

这部影片从政治的角度解读了危机的根源以及危机的处理方式。

编剧皮特·古尔德是一位非常出色的电视制作人,由他编剧制作的电视剧《制毒师》(Breaking bad)曾经横扫艾美奖,金球奖,以及电影演员协会奖。2012年的美国作家协会奖,则是他本人大丰收的时刻。通过《制毒师》拿了最佳剧本奖,通过《大而不倒》拿到了最佳改编剧本奖。

古尔德在采访中被问及为什么会选取保尔森作为危机的核心,他的回答是,因为工作经历。

众所周知,保尔森在加入小布什政府之前一直在华尔街工作,而且他本人也正是华尔街高薪的促成者。在离任高盛之前,他一度是收入最高的人之一。而且,在危机发生的时候,那些关键的CEO大多都是高盛毕业生。保尔森是放松政府监管的推行者之一,同时又是危机时刻要求政府救助的决策者。当然,他妈妈并不希望他跟小布什工作。

记者很不客气地问了下一个问题,保尔森在影片中是个英雄吗,影片里有没有恶棍?

编剧的标准答案是:这个问题问得非常好。英雄有时候并不都有壮举,恶棍有时候也会另我们吃惊。保尔森只是这部影片的中心人物,应该由观众来评价他的所作所为以及带来的结果。

很显然,这部以保尔森为主角的影片,即使有豪华的电视演职阵容,也无法将保尔森的个人声誉洗白白。

在Capitalism: A Love Story里,迈克摩尔访问了几个议员,他们质疑在短短的几天内,起草并通过法案,7000亿就贷出了,而且大部分给了保尔森曾经工作的同事们,公众完全不知情。很显然,这些贷款的一部分,仍然会作为奖金留在高管们的腰包。迈克摩尔更是发动低收入人群,坚决断供,和银行对抗。有的社区甚至成立的互助会,想方设法破坏银行收回房产后的再交易,当房子买不去,原来的主人才可以重新占有。

由马特达蒙做旁白的纪录片Inside job也发出了同样的质疑,那些有学术背景的人物,都在替资本说话,为华尔街开脱。危机爆发的时候,却是纳税人来买单。

市场驱动力

为什么这些人发生危机的时候要开会,为什么解决危机只能靠这些制造了危机的人呢?

华尔街的危机,跟英国人什么关系,跟中国人,韩国人,日本人什么关系?

沃伦巴菲特不就四百亿资产吗,为什么所有人都想找他帮忙,又为什么他出手的时候,危机似乎真的解决了呢?

这一切都可以用一个词来回答,信心。

这场危机带来最大的教训就是,市场是有信心驱动的。

市场的信心在哪里?

可能在华尔街高管的私人飞机上,可能在政府的就业数据上,可能在圣诞节前的超市里,可能在苹果手机的应用程序里。

当各大机构短暂共识,长期博弈,市场就会有信心,格局会稳定。

当美国股市上涨,中国股市也可以跟着涨,而不论公司的红利是否分配。

当巴菲特出手50个亿,不仅回带来更多的50个亿,还会带来高盛股价短期6%的回升。

这就是信心。

信心是政府官员表现出来的决心,是保尔森的脸,伯南克的公文包,盖特纳的跑步机。

信心是一种共识。是监管机构的有作为,是评级机构的客观中立,是媒体专家的正确解读,是交易员的喜怒哀乐。

信心是虚无的,是有史可鉴的,也是不可重复的。

影片结束的时候,TARP法案通过了,市场被激活了,占有全美资产77%的几家银行却很快归还了贷款。他们害怕政府指手画脚,他们更怕奖金会减少。

没有人能证明是7000亿拯救了金融系统,也没有人敢断言没有那7000亿法案市场也会自动修复。

唯一可以肯定的是,这种靠提高信用额度的方式,只会带来危机想续集。无论下一次危机何时爆发,何种程度爆发,也不管到时候是谁在财政部长的位置,可以肯定地说,危机会被解除,系统将继续运转。只有华尔街人的奖金,不会更少,只会更多。

巴菲特说了,市场先生从来都是错的,他是个疯子,一会儿贪婪一会恐惧,根本琢磨不透。

市场的信心肯定也是个神经头。

千万要祈祷这个神经头不停地上窜下调。因为一旦他聪明起来,朝一个方向不停前进,那麻烦就不远了。

这次是坏的情况,这些投行都被推到了悬崖前,更坏一点会全部倒下,不但纳税人的血汗钱血本无归,几十年积累的产业格局,商品文明都会被毁灭。

但是下一次呢,如果这些机构全面共识,带着市场疯狂上涨,把所有纳税人的资产往泡沫里带,他们的红利奖金会越来越多,只有更牛的市场才能满足他们日益庞大的奖金体系的时候,市场也会一直不停地上涨。那会是怎么的危机呢?

金融体系的建立,仿佛是一个发明出来的印钞机。谁会操作,谁就能在社会分配中占据有利位置。

在农业社会,我们可以通过暴力革命来实现财富再分配。

在王权泛滥的时代,我们可以通过荣誉赏赐获得合法的社会地位和财富。

在资本时代,我们可以通过掌握生产要素获得财富分配的高提成。

而在金融时代,一切规则都不同了。

这些要素复杂,多样,不可控制。甚至连荷尔蒙都参与进来。

生物学家研究证实,在华尔街,荷尔蒙更加旺盛的交易员,成功率比较高。那些无名指比较长的人,证明在母体内胚胎阶段荷尔蒙水平就很充足,也将比较聪明。

我们还是原谅他们吧,多花些钱在妓女身上也算是刺激消费。就像我们抽烟,喝咖啡一样,他们需要毒品和妓女这样的休闲方式而已。

如果他恰好又是你的理财顾问,你不是更应该支持他吗。

这些荷尔蒙旺盛的华尔街人,他们是上帝的宠儿。

他们深信马太效应,肆无忌惮,不会回头。

他们有聪明的大脑,他们经过优秀的教育系统培训,他们接触交易第一线的信息,他们制造并完善交易系统,他们不可战胜。一旦金融市场确立成为财富的分配的新手段,他们必然是金字塔顶端的人群。

作为普通人的我们,在这个时代,也许我们只有祈祷多一些金融危机,多一些市场跌宕,社会的财富,才能从“华尔街”被重新分配出来,我们才会有机会跟那些穿西装的鳄鱼,在人格上做到平等。

上帝啊,让危机来得更频繁一些吧。要不,曼哈顿的妓女会一直涨价!- 翻译自《经济学家》杂志

May 26th 2011 | NEW YORK | from the print edition

在关于金融危机的著作中,安德鲁•罗斯•索尔金(Andrew Ross Sorkin)的《大而不倒》(Too Big to Fail)是受关注者之一。不过,这部《纽约时报》记者所著、描述雷曼兄弟的倒闭及其所引发的风暴的书厚达640页,有人打趣说,有些“大而不读”(too big to read)了。现在,HBO为那些只有三分钟热度的人准备了一份数码版,将《大而不倒》浓缩在98分钟的电影里,由 American TV在本周首播。

迄今为止,讲述信贷动荡的戏剧或影片已有不少,而这部HBO称得上最佳作品(其他作品还包括大卫•哈尔(Sir David Hare)的毫无戏剧性可言的令人失望的《“好的”的力量》(The Power of Yes)以及BBC的剧情混乱的《雷曼兄弟的最后时光》(Last Days of Lehman Brothers))。该片——不要把它和色情电影《华尔街大营救颂》(tribute to the Wall Street rescue)搞混了——节奏明快、表演精湛,用观众能够理解的方式解释了危机的起因——财政部长亨利•保尔森(威廉•赫特(William Hurt)饰)及其浑浑噩噩的同事们所面临的救援和彻底崩溃之间的惊心动魄的选择。

为了谋求让该片为自己说好话,保尔森竭力讨好HBO和赫特,甚至还邀请赫特和自己共同度假。一位内幕人士说,保尔森越是想“摆平”该片,该片的领导就越是提防他。不过,总体而言,保尔森的形象是正面的,虽然有时候会误读政治气氛,但在大多数情况下还是在坏情形中做出了最好选择。

本片包括了所有关于2008年9月的主要时刻:迪克•富尔德(James Woods饰)从万众景仰到千夫所指;雷曼倒闭的混乱周末;还有声嘶力竭跪地乞求国会领导人通过巨型拯救计划的保尔森。

这就像穿着西装认真研读报表的男人(偶尔也会有女人)所感到的兴奋。华尔街的几乎万劫不复起了一场经济海啸,但站在人的角度看,就没有那么戏剧性了。这不是《拯救大兵瑞恩》。一位银行家对一位哼哼唧唧的同事说:“要进美联储,你就得从奔驰车里下去。这可不是奥马哈海滩的希金斯(Higgins)快艇。”

罗斯•索尔金可不会在乎这个。据说他写这本书的预付版税就达到了70万美金。电影版权费的数字则不可考。他还在这部电影里跑龙套,饰演一位喜欢刨根问底的记者,日薪800美金。谁说资本主义到了最危险的时刻?

from the print edition | Finance and Economics

译者 majer

来源: - inside job是纪录片,来自普通人,非金融业人士的视角。而本片着重于美国政府行政分支的决策者应对金融危机的过程。

由于这些决策者本身都曾经是,或依旧是金融业界人士。在inside job里,他们都是主要的批评目标,其代表就是前财长鲍尔森、现财长盖特纳、联储主席伯南克。不过,由于立场转变(尤以鲍尔森为甚),决策者必须为经济景气负责(而非为所在公司的董事会负责),而且要依法制定政策。这意味着他们的政策如果没有先例,没有法规支持,他们就必须获得国会(美国政府立法分支)立法批准。

08年是总统大选年,真是屋漏偏逢连夜雨啊。执政的共和党在立法环节也犹豫不决,出些差错。

Too big to fail实在是太准确了。对这些大银行,政府也无法干涉他们的经营策略。拿到廉价的政府资金,却不贷款给中小企业,而借机收拾小银行。政府如果不救他们,金融市场崩溃,大家都倒霉。真是左右为难啊!